SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |В США разрешили направлять на поддержку Украины российские активы.

- 28 апреля 2022, 10:28

- |

Палата представителей США приняла закон, который позволяет направлять арестованные российские активы на поддержку Украины.

В США разрешили направлять на поддержку Украины российские активы,

вырученные от конфискации российских активов, средства пойдут в фонд помощи украинским беженцам и восстановлению Украины.

Палата представителей США приняла закон, который позволяет направлять арестованные российские активы на поддержку Украины.

Законопроект поддержали 417 конгрессменов, восемь высказались против.

В тексте документа говорится, что президенту США Джо Байдену следует «принять все предусмотренные конституцией шаги для ареста и изъятия в юрисдикции Соединенных Штатов активов иностранцев, чьи средства получены частично путем коррупции». В частности, речь идет об активах иностранцев, полученных владельцами благодаря поддержке российских властей.

При этом, РТС и Мосбиржа растут.

Продавцов — то нет.

С уважением,

Олег.

В США разрешили направлять на поддержку Украины российские активы,

вырученные от конфискации российских активов, средства пойдут в фонд помощи украинским беженцам и восстановлению Украины.

Палата представителей США приняла закон, который позволяет направлять арестованные российские активы на поддержку Украины.

Законопроект поддержали 417 конгрессменов, восемь высказались против.

В тексте документа говорится, что президенту США Джо Байдену следует «принять все предусмотренные конституцией шаги для ареста и изъятия в юрисдикции Соединенных Штатов активов иностранцев, чьи средства получены частично путем коррупции». В частности, речь идет об активах иностранцев, полученных владельцами благодаря поддержке российских властей.

При этом, РТС и Мосбиржа растут.

Продавцов — то нет.

С уважением,

Олег.

- комментировать

- Комментарии ( 54 )

Блог им. OlegDubinskiy |Куда дальше пойдет индекс Мосбиржи?

- 28 апреля 2022, 07:43

- |

Сделал опрос на канале и в чате.

Конечно, бывают теории противоположного мнения...

Большинство считает, что индекс Мосбиржи, в среднем, умеренно вырастет.

Конечно, бывают теории противоположного мнения...

Большинство считает, что индекс Мосбиржи, в среднем, умеренно вырастет.

Блог им. OlegDubinskiy |Куда пойдёт трлн. ФНБ? Докапитализация.

- 27 апреля 2022, 19:54

- |

Минфин сообщил о планах докапитализации ГПБ, РЖД и «Аэрофлота» из ФНБ.

Кто хотел обвала, как говорится,

«держи карман шире...»

С уважением,

Олег.

Кто хотел обвала, как говорится,

«держи карман шире...»

С уважением,

Олег.

Блог им. OlegDubinskiy |Ограничение продажи конвертированных в акции adr. На этом, второй день взлёта индексов . . .

- 27 апреля 2022, 18:38

- |

Банк России ограничил возможности для ускоренной распродажи расконвертированных в акции иностранных депозитарных расписок

Профучастникам-депозитариям предписано осуществлять обособленный учет акций российских эмитентов, полученных в результате конвертации иностранных депозитарных расписок, и ограничить проведение в течение дня операций по списанию таких бумаг на уровне 0,2% от их количества. Ограничения распространяются на совершение как биржевых, так и внебиржевых сделок.

Предписанные меры не касаются случаев, если иностранные депозитарные расписки были приобретены до 1 марта 2022 года либо если владелец ценных бумаг имеет разрешение Правительственной комиссии.

ПИШИТЕ ВАШИ МНЕНИЯ В КОММЕНТАРИЯХ.

С уважением,

Олег.

Профучастникам-депозитариям предписано осуществлять обособленный учет акций российских эмитентов, полученных в результате конвертации иностранных депозитарных расписок, и ограничить проведение в течение дня операций по списанию таких бумаг на уровне 0,2% от их количества. Ограничения распространяются на совершение как биржевых, так и внебиржевых сделок.

Предписанные меры не касаются случаев, если иностранные депозитарные расписки были приобретены до 1 марта 2022 года либо если владелец ценных бумаг имеет разрешение Правительственной комиссии.

ПИШИТЕ ВАШИ МНЕНИЯ В КОММЕНТАРИЯХ.

С уважением,

Олег.

Блог им. OlegDubinskiy |Газпром: нужны дополнительные инвестиции на переориектацию с запада на восток и юг...

- 27 апреля 2022, 08:48

- |

Газпром находится в эпицентре геополитического противостояния. Путин на неделе провел совещание по нефтегазовому сектору: «Перед нами стоит задача перенаправить поставки нефти и газа с Запада на Юг и Восток». Для Газпрома это означает инфраструктурные затраты, в первую очередь на «Силу Сибири-2» и «Силу Сибири-3». Раздутый CAPEX может сказаться на дивидендах, как минимум за 2022 год. Дополнительные расходы могут достичь 3,5 трлн рублей, правда, они растянуты во времени на несколько лет.

С уважением,

Олег.

С уважением,

Олег.

Блог им. OlegDubinskiy |А наш рынок-то сильный! Мнение.

- 27 апреля 2022, 07:55

- |

26 апреля РТС вырос почти до 1 000, а S&P500 упал на 4175 (-2,81%).

В целом, среднесрочно, США падают, а РТС в боковике…

Значит, на негативном внешнем фоне РТС — сильный!

Роснефть может поглотить Лукойл (полностью или частично).

Это, в целом, хорошая новость для рынка.

Не пора ли формировать портфель в долгосрок?

Ставки по вкладам и облигациям падают

Портфель акций — один из немногих способов сохранения денег.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

В целом, среднесрочно, США падают, а РТС в боковике…

Значит, на негативном внешнем фоне РТС — сильный!

Роснефть может поглотить Лукойл (полностью или частично).

Это, в целом, хорошая новость для рынка.

Не пора ли формировать портфель в долгосрок?

Ставки по вкладам и облигациям падают

Портфель акций — один из немногих способов сохранения денег.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Чем будет обеспечен рубль ?

- 26 апреля 2022, 17:17

- |

Патрушев заявил, что в России прорабатывается привязка рубля к золоту и валютным ценностям

Секретарь СБ РФ обратил внимание, что для «суверенизации любой национальной финансовой системы ее платежные средства должны обладать внутренней ценностью и ценовой устойчивостью, не привязываясь к доллару».

На этом сегодня РТС растёт на 6%?

В прогнозе ЦБ РФ, средний курс $ в 2022г. в базовом сценарии 82р.

Это — равновесное значение, которое устроит бюджет и экспортёров.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Секретарь СБ РФ обратил внимание, что для «суверенизации любой национальной финансовой системы ее платежные средства должны обладать внутренней ценностью и ценовой устойчивостью, не привязываясь к доллару».

На этом сегодня РТС растёт на 6%?

В прогнозе ЦБ РФ, средний курс $ в 2022г. в базовом сценарии 82р.

Это — равновесное значение, которое устроит бюджет и экспортёров.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

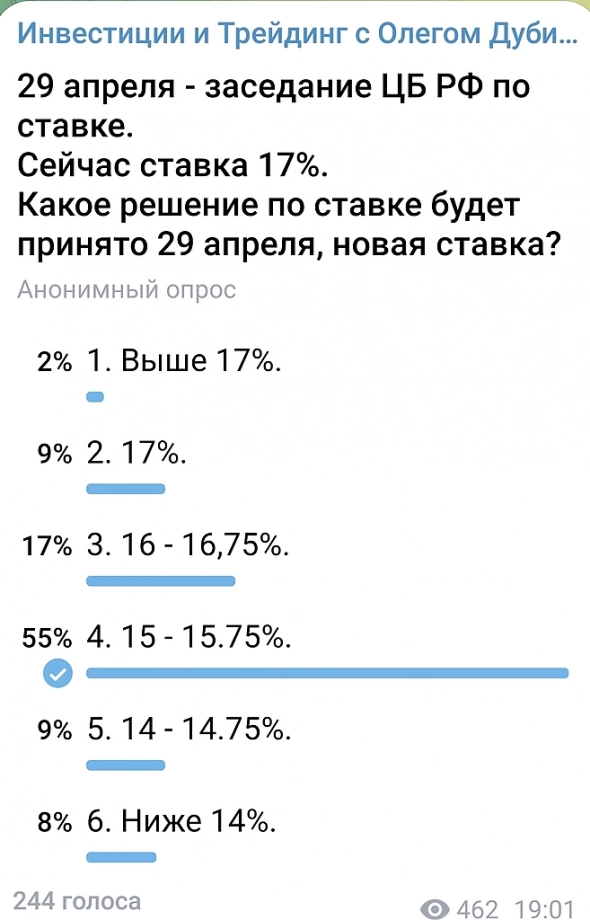

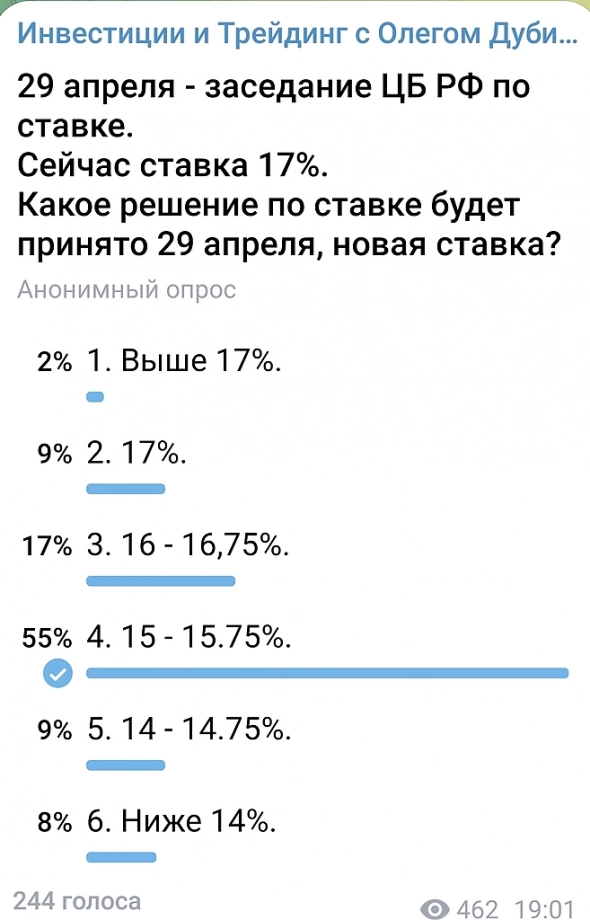

Блог им. OlegDubinskiy |Какая ставка будет по итогам заседания ЦБ РФ 29 04 2022

- 26 апреля 2022, 00:14

- |

Большинство считает, что 15%.

Провёл опрос.

Обычно, большинство ошибается..

Думаю, что на этот раз правильно:

15%,

намного ниже реальной инфляции.

Проверим...

С уважением,

Олег.

Провёл опрос.

Обычно, большинство ошибается..

Думаю, что на этот раз правильно:

15%,

намного ниже реальной инфляции.

Проверим...

С уважением,

Олег.

Блог им. OlegDubinskiy |Курс в обменниках не зависит от курса ЦБ РФ.

- 25 апреля 2022, 19:23

- |

Сегодня в обменниках курс $ около 85.

При этом, курс на Мосбирже упал к 73.

Корреляция курса ЦБ РФ и курса нал. $

минимальна?

Сегодня — Brent минус 6%,

$ на Мосбирже минус 3% (налоговый период),

в обменниках — без изменений.

Теперь — 2 реальности: нал.курс мало зависит от курса на Мосбирже...

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

При этом, курс на Мосбирже упал к 73.

Корреляция курса ЦБ РФ и курса нал. $

минимальна?

Сегодня — Brent минус 6%,

$ на Мосбирже минус 3% (налоговый период),

в обменниках — без изменений.

Теперь — 2 реальности: нал.курс мало зависит от курса на Мосбирже...

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Россия купит (полу)проводники в Малайзии. Есть возможность ...

- 23 апреля 2022, 08:26

- |

В Малайзии рассмотрят любой запрос российской стороны по поставкам полупроводников и электроники, заявил в интервью РИА Новости посол этой страны в Москве Бала Чандран.

Малайзия, по его словам, одна из самых больших экспортеров полупроводников с ежегодным объемом в $8,7 млрд.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Малайзия, по его словам, одна из самых больших экспортеров полупроводников с ежегодным объемом в $8,7 млрд.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс